|

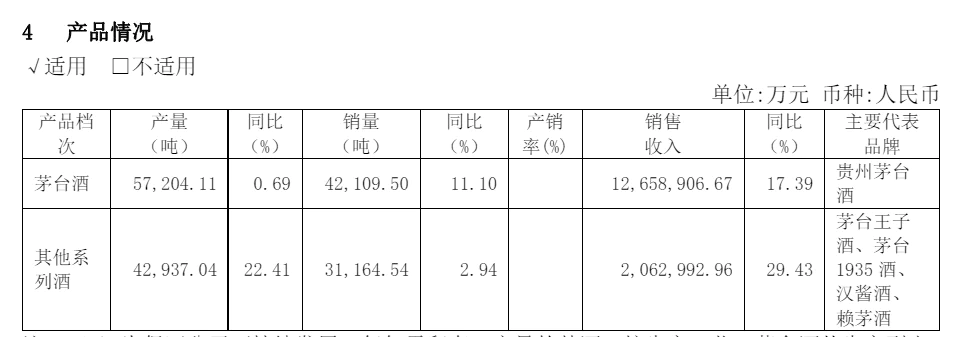

一 最近两个月,由于飞天茅台的售价下降引发“茅台销量不佳”的担忧,股王茅台的股价跌了近 20%。 那么,茅台真的卖不动了吗?茅台酒的价格神话破灭了吗? 首先铺垫下背景知识:茅台主要有自营、团购( 指企业团购 )、电商、商超、社会经销商以及“i茅台”等多个销售渠道。因此,不同的渠道,有许多不同层级的茅台价格。 2023 年 11 月 1 日起,茅台将 53 度 500ml 的飞天茅台出厂价格从 969 元/瓶提高到 1169 元/瓶。这也是一级经销商大致的拿货价( 实际价格与拿货量以及销量补贴有关,没有精确数字 )。 茅台的终端指导价是 1499 元/瓶,也是茅台自营店等渠道的价格,但这个价格的茅台数量有限,需要抢购。 茅台酒从经销商一级级批发分销,到终端烟酒店,消费者能方便买到的价格约在 2700 元~3000 元/瓶,也就是市场零售价。 1169 元/瓶的出厂价到 3000 元/瓶的零售价之间,就是各级经销商的利润空间。 而在 618 大促前后,电商平台上的 53 度 500ml 的飞天茅台补贴价格降到了 2100 元~2300 元/瓶,低于部分末端经销商的拿货成本。假如经销商在“亏损”之后不再拿货,显然会影响茅台的收入。 为了探寻前文提出的问题的答案,知危编辑部找到了茅台经销的上游和下游的相关人士,从他们口中了解到了茅台酒销售的近况。 二 位于北京的白酒终端零售店主表示,“白酒本身的旺季都是春节、清明、端午、中秋节这样的假日。4 月( 清明节 )的时候茅台价格就开始慢慢的往下降了。” 这位店主对于终端需求的下降,有比较大的体感:“从今年的大环境来说,买茅台的人下降了,大家消费都下降了。现在消费降低了,都按便宜的买了。另外,之前送礼的标准或者宴请的标准是能覆盖茅台的,但是现在很多公司报销的标准降了,所以大家现在不买茅台了,改买五粮液了。” 这样的需求形势,使得一些经销商的经营行为也有变化。 对稍微大一些的下游经销商来说,“在茅台价格没有降下来,市场价格还卖到 3000 元的时候,大经销商的拿货价格大概在是 2300 元以上,大经销商一般一次拿货需要上千万甚至上亿的资金,现在市场价格很低的情况下,他手里的存货就亏得很多。而且现在的市场价格还不太确定,在有可能继续下降的情况下,他又得想怎么把货给处理掉。目前情况是出也不是,不出也不是。出货的话就是赔钱,不出货的话就怕市场价更低、赔得更多。” 对这位店主来讲,面对不稳定的零售价格,他已经不敢拿货了:“像我们店里边之前囤了一些( 茅台 ),现在可能卖不动的情况下,肯定不会再拿新的货了。可能卖完了之后我们也不会再拿,有需求的时候,有客户要的时候,我们现场去找,去调货。” 实际上,一部分经销商的经营情况,可能早在 2022 年就已经恶化了。 A 股上市公司华致酒行,是多家白酒品牌的经销商,2023 年白酒经销收入占总收入的 92.83%。 2022 和 2023 年,尽管华致酒行的收入分别增长 16.73% 和 16.22%,但营业成本增长更高( 各品牌白酒提高出厂价,制定更高的销量目标、向经销商压更多的货 ),分别增长 26.96% 和 20.67%,再加上经营费用增长等综合因素影响,华致酒行的净利润连续两年下滑,分别下滑 45.77% 和 35.78%,较 2021 年巅峰的 6.76 亿元利润,已经下滑了 65% 。 白酒如今销售不畅,其实还是与多层分销行业固有的“长鞭效应”有关——客户的需求并不稳定,企业需要通过预测客户的需求来优化库存。 为了不断货,终端门店会在预期销售情况的基础上,将订货量放大一定比例再向经销商订货,经销商出于同样的考虑,也会放大一定比例向上级经销商订货,最终订单一级级放大后,厂家收到的订单需求就高出实际需求不少。 这种订单放大的现象很像一根长鞭——只要轻微抖动鞭子的根部,传递到鞭子末梢就会出现很大的波动,因此被形象地称为长鞭效应。 而茅台由于过往只涨不跌的市场表现,更加剧了渠道层级中的囤货现象,也就是所谓的茅台“金融属性”,坚挺的金融属性,曾经很好地抵消了长鞭效应带来的弊端。 三 现在,茅台的价格没那么稳了,中上游经销商如何看待呢? 经常跟上游经销商打交道的某电商平台酒类运营总监张奕( 化名 )告诉知危,“这次上游经销商都是最早跑路的( 指把货抛给了中下游 ),对他们来说其实没有什么影响 ”。 张奕表示,这些经销商拿货的价格本身就是茅台的出厂价,该怎么卖就怎么卖好了。“过去一两年这种情况( 消费情况 ),经销商手里本来库存就不多,他们资金这一块肯定是不缺的,就只是说判断之后的走势,要不要捂着盘不卖就行了。” 对于上游来讲,他们的心态非常稳定,茅台的价格波动更像是一个周期性事件,并不会对他们的经营造成什么影响,货照拿,酒照卖,茅台只是零售价跌了些而已,跟他们拿货的出厂价比起来还是有很大的空间的。 “真正影响比较大的,还是茅台那些系列酒产品,从系列酒的经销商到系列酒的渠道方都在面临压力,这是茅台自己没想到的。”张奕说道。“这也是为什么茅台为了维持住价格,就先把类似于 1935 这种系列酒停掉了。” 四 事实上,这次茅台价格的短期剧烈波动更像是一场意外,因为有电商平台的直播渠道改为 20 天的发货周期,这给了黄牛或者商家一定的做空空间,把价格越做越低。 在终端零售价格方面,张奕也表示很有信心,“茅台手头上的价格管控工具多得很,现在也没怎么去管。正常地扔两个工具出来,市场基本上就稳住了。这两年消费行业不好,那是大环境的原因,作为商品本身来说,它基本面没有发生变化,它的价格只能说会因为经济形势而不稳定。” 茅台酒厂集团有限公司的市场总监李文也向知危表示,“作为基础消费品行业,白酒行业具有强大的韧性,反弹力量不容小觑。在这一点上,茅台起到了关键性的稳定器作用。” 关于未来,李文则是信心满满,“ 茅台过去是,现在是,未来依然是时间的朋友 ”。 在 2023 年年报中,茅台制定的 2024 年主要经营目标是:实现营业总收入较上年度增长 15% 左右,15% 的增长目标较 2023 年 19% 的收入增速已有所下调,或许表明茅台管理层对市场的预期是有一定增长压力但并不担心。 从宏观的角度来说,2015 年,我国白酒的总销量为 1312 万吨,到 2023年降至 629 万吨,降幅达到 52%,看起来白酒的市场一直在萎缩,“年轻人都不喝白酒了”。 但,茅台的销量却从 2015 年的 2.75 万吨增长到 2023 年的 7.33 万吨。市场讲的似乎是“少喝酒,喝好酒”的逻辑。并且,茅台 2023 年的销量只占行业总销量的 1.17%,即便白酒市场要萎缩,也很难先萎缩茅台的份额。

粗略换算一下,1 吨酒大约等于 2000 多瓶 500ml 的酒( 酒精密度比水小,实际不止 2000 瓶 ),每年 1 吨酒的销量相当于 167 个人每个月喝一瓶。 茅台 7.33 万吨的销量,约等于 1224 万消费者每个月稳定喝一瓶茅台酒。这个数字并不大。 作为对照,据胡润财富报告,2023 年中国有 600 万资产的“富裕家庭”减少 0.8% 至 514 万户( 一户 2~6 个人左右 ),可以近似看作茅台的消费群体。高净值人群的消费需求更稳定,相对波动会小一些。 退一步说,即使茅台某些年份出现短期销量下滑,也不一定是坏事。 飞天茅台酒的整个生产周期需要 5 年。每年重阳开始投料生产,历时一年得到基酒,放酒库储存 3 年,然后与老酒勾兑调味,再存放一年左右才能出厂。 飞天茅台酒由 85% 的基酒和 15% 的老酒勾兑而成。每年出厂的茅台酒,只占五年前基酒的 75% 左右。剩下 25% 左右基酒,陈放后变成老酒,一部分用于勾兑,有的留存时间更长,变成了价格更高的 15 年、30 年、50 年、80 年的茅台年份酒。 短期销量下滑,可以多囤一些老酒,等到消费复苏,再拿出来卖就可以了。 毕竟,茅台出厂价和实际零售价的价格差,主要还是由供不应求造成的。 (责任编辑:admin) |